In onze serie ‘De positie van de Bitcoin in het Nederlands recht’ bespreken we in 5 delen de positie van de Bitcoin en andere cryptomunten in ons Nederlandse rechtsstelsel. Veel beleggers weten namelijk niet dat Nederland qua regelgeving beduidend verder is dan veel andere landen. Vandaag bespreken we hoe je Bitcoins en andere cryptomunten moet behandelen voor de belasting als je als particulier handelt, Bitcoins en/of andere cryptomunten bezit of wanneer je jouw salaris in Bitcoin en/of andere cryptomunten ontvangt.

Voor het gemak spreken we vanaf nu alleen over Bitcoins, de regelgeving is hetzelfde voor andere cryptomunten. We bespreken als eerste de situatie waarin je Bitcoin bezit. Daarna bespreken we de situatie waarin je rendement haalt op jouw hobbymatige belegging in Bitcoin en tot slot bespreken we hoe je belastingtechnisch moet handelen als je jouw salaris in Bitcoin krijgt.

Je bezit Bitcoins, hoe reken je af met de belastingdienst?

Als je Bitcoins bezit vallen deze volgens de belastingdienst onder het vermogen. Dit betekent dat Bitcoins belastingtechnisch in Box 3 (sparen en beleggen) vallen. Dit betekent dat je aangifte moet doen over de waarde van jouw Bitcoins en daar, onder omstandigheden, belasting over moet betalen. Hierbij gelden 3 belangrijke punten: het heffingsvrij vermogen, het forfaitair rendement en de feitelijke belasting. We leggen deze termen kort uit. Voordat we dat doen staan we stil bij een andere vraag, namelijk de waardebepaling.

Waardebepaling van Bitcoins voor belasting

Als je als particulier handelt of belegt in Bitcoins zul je door het jaar heen aankopen doen en verkopen doen. Om discussies te voorkomen heeft de belastingdienst bepaald dat je voor de waarde van jouw bezit het aantal cryptomunten moet aanhouden dat je op 1 januari van dat jaar had. Als je dus inkomstenbelasting over 2018 is het belangrijk te weten welke cryptomunten en hoeveel je er van ieder had op 1 januari.

Vervolgens moet je de waarde van jouw Bitcoins bepalen. Dit doe je door de koers op 1 januari op het platform waar je handelt te vermenigvuldigen met het aantal munten dat je op dit platform op 1 januari had. Dit is uiteraard na te zoeken in de transactiegeschiedenis of op te vragen bij het platform/de platforms waar je handelt.

Het heffingsvrij vermogen bij handel in Bitcoin

Wanneer je de waarde van jouw Bitcoins op 1 januari optelt en – samen met waarde van eventuele andere vermogensbestanddelen die in box 3 belast worden – onder € 30.000,- (2018) of € 30.360,- (2019) uitkomt hoef je hierover geen belasting te betalen. Dit heet het zogenoemde heffingsvrij vermogen.

Het forfiatair rendement op Bitcoin

Als je wel boven de hiervoor genoemde bedragen uitkomt zal je dus belasting moeten betalen. Hoeveel belasting je moet betalen heeft de belastingdienst vooraf bepaald en staat los van het rendement dat je daadwerkelijk behaalt. Hierbij verdeelt de belastingdienst het vermogen eerst in een deel ‘sparen’ en een deel ‘beleggen’. Ook die verdeling is standaard en staat los van de feitelijke situatie. Wanneer het vermogen in Box 3 op deze manier verdeeld is wordt het fictieve rendement berekend. Dit rendement bedraagt voor het deel ‘sparen’ 0,36% (in 2018) of 0,13% (in 2019). Voor het deel beleggen bedraagt het fictieve rendement in 2018 5,38% en in 2019 5,60%.

De feitelijke belasting over Bitcoin

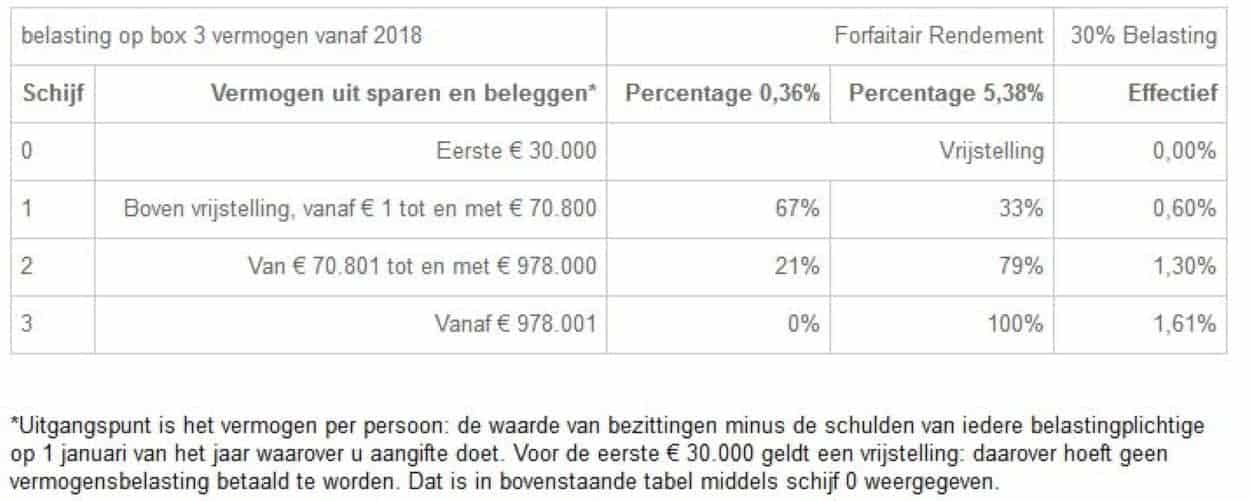

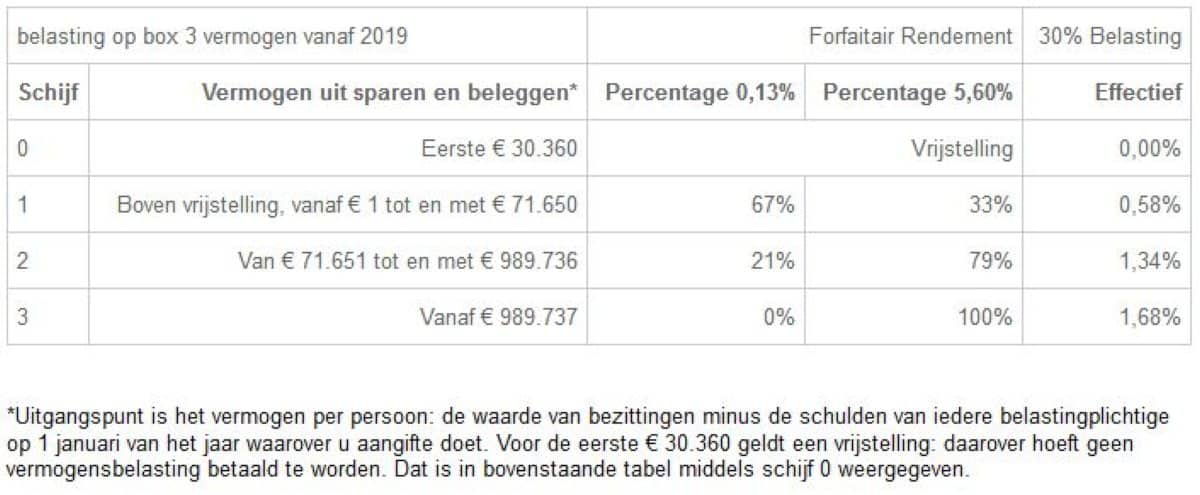

Vervolgens wordt dan over dit forfaitaire rendement 30% belasting geheven. In onderstaande schema’s verduidelijken we een en ander voor de belastingaangifte 2018 en 2019.

Belasting over Bitcoins bij de inkomstenbelasting 2018

In onderstaande tabel zie je de verwerking van de Bitcoin (en andere vermogensbestanddelen) in Box 3 voor de inkomstenbelasting 2018.

Belasting over Bitcoins bij de inkomstenbelasting 2019

Voor 2019 hebben wij uiteraard een vergelijkbare tabel ter beschikking voor de verwerking van de Bitcoin (en andere vermogensbestanddelen) in box 3 voor de inkomstenbelasting 2019.

Fiscaal partnerschap

Wanneer je een relatie hebt of hier bij de belastingdienst in een andere situatie om gevraagd hebt kan het zijn dat je een fiscaal partnerschap aangaat. Op dat moment bereken je op dezelfde wijze zoals hiervoor uitgelegd de gezamenlijke waarde van de Bitcoins die jij en/of jouw fiscaal partner bezit. Vervolgens mogen jullie ook 2 maal het heffingsvrij vermogen in mindering brengen.

Rendement uit Bitcoin: geen directe belasting

Zolang je hobbymatig belegt in Bitcoin hoef je geen belasting te betalen over de rendementen die je met deze hobby-belegging behaalt. Dit komt omdat het rendement terugvalt in jouw vermogen en het vermogen apart belast wordt, zoals we hierboven zagen.

Je krijgt jouw salaris in Bitcoin

Als je jouw salaris in Bitcoin ontvangt ziet de belastingdienst dit als loon in natura. Zowel jij als jouw werkgever moeten de waarde van de Bitcoin omrekenen in € op de dag(en) dat jij de Bitcoin(s) als salaris ontvangt. Over de waarde in euro’s moeten de werkgever en jij (werknemer) belasting betalen.

Let erop dat bij ontvangst van loon in natura ook aanvullende regels gelden voor het betalen van werkgeverslasten en sociale premies.

Kortom, leuker wordt het zeker niet, hopelijk met dit overzicht wel iets makkelijker.

Meer weten over de positie van de Bitcoin in het Nederlands recht?

Deze bijdrage is deel 4A in de vijfdelige serie ‘De positie van de Bitcoin in het Nederlands recht’. Eerder verschenen de volgende delen:

- Inleiding: wat is de Bitcoin juridisch gezien?

- Deel 2: De Bitcoin in het civiel recht.

- Deel 3: De Bitcoin bij huwelijk, scheiden en overlijden.

Na deze bijdrage volgen er nog 2 delen:

- Deel 4 B: de Bitcoin en belasting voor bedrijven

- Deel 5: de Bitcoin in het strafrecht.

Bronvermelding:

De informatie die wij gebruikten verkregen wij van de belastingdienst. De gebruikte grafieken verkregen wij via homefinance.nl.

Noot: zoals altijd is deze bijdrage met de grootste zorg samengesteld. Wij zijn echter geen fiscalisten en raden je aan om bij fiscale vragen of problemen altijd een specialist te raadplegen. Daarnaast kun je geen rechten aan deze informatie ontlenen. Deze informatie is alleen bedoeld als kennisoverdracht als basis voor jouw eigen onderzoek. In onze disclaimer lees je hier meer over.