Vanaf 1 maart kun je de aangifte inkomstenbelasting over 2019 weer indienen. De mensen die in Bitcoin en/of andere cryptomunten handelen moeten ook dit bezit aangeven. Hoe je jouw cryptobezit in de aangifte inkomsten belasting kunt verwerken leggen we in dit artikel uit.

[affcoups id=”2229″]

Voor we uitleggen hoe je jouw cryptobezit moet aangeven willen we graag benadrukken dat deze bijdragen niet bedoeld is als belastingadvies. De uiteindelijke, juiste aangifte is altijd afhankelijk van vele factoren en blijft jouw eigen verantwoordelijkheid. Als je twijfelt kun je het beste hulp vragen aan een belastingadviseur.

Bitcoin en cryptomunten en inkomstenbelasting: box 1, box 2 of box 3?

Voor de aangifte inkomstenbelasting moet je jouw inkomsten verdelen over box 1, box 2 en box 3. In box 1 wordt het inkomen uit werk en woning belast. Wanneer je jouw salaris in cryptomunten ontvangt of professioneel handelt in Bitcoin of andere cryptomunten verwerk je jouw digitale bezit in deze box.

In box 2 noteer je de inkomsten uit aanmerkelijk belang. Hier kan je mee te maken krijgen als je een aanmerkelijk belang (minimaal 5%) hebt in een bv of nv (of minimaal 5% van de aandelen in een buitenlands bedrijf) dat professioneel bezig is met minen van en/of handelen in cryptovaluta.

Veruit de meeste investeerders in Bitcoin en andere cryptomunten doen dit echter niet professioneel maar hobbymatig, bijvoorbeeld als alternatief voor aandelen of ‘appeltje voor de dorst’. Voor hen verloopt de verwerking van het bezit in Bitcoin en cryptomunten via Box 3 ‘sparen en beleggen’.

Meevaller aangifte inkomstenbelasting Bitcoin 2019

Als we uitgaan van de verwerking via Box 3 kan dit voor veel investeerders een meevaller betekenen. Voor box 3 bekijk je namelijk de waarde van jouw bezittingen en schulden op 1 januari van het jaar waarover je aangifte doet. In dit geval dus de waarde van jouw Bitcoin en andere cryptomunten per 1 januari 2019.

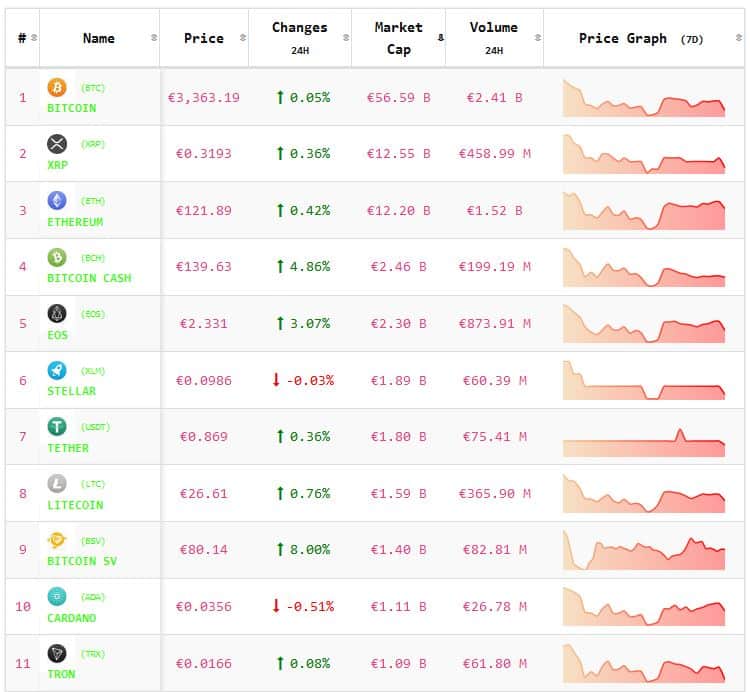

Aangezien iedere beurs zijn eigen koersen bepaalt zal je dus voor de waardebepaling even terug moeten gaan in de geschiedenis van de beurs/beurzen/handelsplatforms, waar jij gehandeld hebt op 1 januari 2019. Het resultaat zou je nog wel eens kunnen meevallen, want de waarde van de Bitcoin was op 1 januari zo’n € 3.265,- en ook de koersen van andere cryptomunten lagen op 1 janauri veel lager dan op dit moment. Ter indicatie hebben we de koersen per 1 januari 2019 nog een keer op een rij gezet.

Berekening aangifte Bitcoin inkomstenbelasting box 3 2019

Voor de aangifte inkomstenbelasting 2019 box 3 tel je de waarde van alle bezittingen per 1 januari 2019 bij elkaar op (hierbij kun je naast cryptomunten denken aan bijvoorbeeld aandelen of saldi op een spaarrekening). Vervolgens tel je ook alle schulden per 1 januari 2019 op . De schulden trek je af van de bezittingen. Huiseigenaren moeten daarbij rekening houden met de regeling rondom belasting van hypotheken en de waarde van het aandeel in de VVE, voor zover van toepassing.

Vervolgens heb je recht op een aftrek ‘heffingsvrij vermogen’. Deze aftrek verschilt per fiscale situatie, dus moet je ook zelf opzoeken. Blijft er na de aftrek van het heffingsvrij vermogen nog een positief saldo over? Dan is dat het bedrag waar je in box 3 als ‘grondslag sparen en beleggen’ belasting over betaalt.

Als laatste gedachtenstreepje volgt een kleine teleurstelling. Kosten voor jouw beleggingen in box 3 (zoals bijvoorbeeld transactiefee) mag je niet aftrekken.

Aangifte inkomstenbelasting over cryptomunten in box 1 en/of 2

Voor mensen die professioneel bezig zijn met (het minen van) Bitcoin en/of andere cryptomunten geldt dat zij aangifte moeten doen in box 1 en/of 2. Hierbij spelen veel factoren een rol. Wel zijn er een aantal zaken anders dan in Box 3. Zo wordt niet standaard uitgegaan van het vermogen per 1 janauri 2019. Afhankelijk van jouw situatie zal je dus de waarde op één of meerdere andere momenten moeten berekenen.

[affcoups id=”3782″]

Daar tegenover staat dat je in box 1 en 2 de gemaakte kosten, zoals kosten voor mining, stroomkosten, afschrijving op apparatuur en transactiekosten van beurzen en/of handelsplatformen wel mag aftrekken.

Ben je benieuwd naar de rol van de Bitcoin bij bijvoorbeeld een scheiding? Dan lees je in deze serie meer.